新規事業の融資には何が使える?事業立ち上げに関する不安も解消!

新規事業に融資を利用する際、主に6つの融資制度がおすすめです。

また、事業の立ち上げには不安や孤独を感じやすいので、相談できるところも確保しておくと安心です。

今回は新規事業に利用できる融資を中心に、事業を軌道に乗せるために意識することを解説します。

公開日:

更新日:

この記事を監修した専門家

補助金・助成金を専門とする行政書士として、補助金申請サポート実績300社以上を有する。

慶應義塾大学卒業後、大手製薬会社での経験を積んだ後、栃木県・兵庫県に行政書士事務所を開業。 『事業再構築補助金』、『ものづくり補助金』、『IT導入補助金』をはじめ、地方自治体を含む幅広いジャンルの補助金に精通。 リモートを中心に全国の事業者の補助金申請サポートを行っている。

新規事業に活用できる融資制度6選

はじめに新規事業に活用できる6つの融資をご紹介します。

- 民間の金融機関

- 日本政策金融公庫:新規開業資金

- 地方自治体・信用保証協会:融資制度

- 日本政策金融公庫:新事業活動促進資金

- 日本政策金融公庫;中小企業経営力強化資金

- 日本政策金融公庫:女性、若者/シニア起業家支援資金

民間の金融機関

民間の金融機関は、新規事業を開始する際の重要な資金調達先の一つです。

銀行や信用金庫、信用組合などが含まれ、それぞれが起業家向けに特化した融資商品を提供しています。

これらの機関は、事業計画や担保の有無、起業家の信用力をもとに融資を決定する仕組みを採用しており、幅広い資金ニーズに応えることが可能です。

民間金融機関が選ばれる理由は、融資プロセスの柔軟性や、比較的低金利な商品が揃っている点です。

たとえば、特定の地域や産業に向けた支援プログラムを活用することで、条件付きで優遇金利を受けられる場合もあります。

さらに、多くの民間金融機関は経営サポートの一環として、資金だけでなく事業計画作成のアドバイスや専門家紹介などの付加価値サービスを提供しています。

ただし、民間金融機関での融資には、信用力や担保の要件が厳しく設定されている場合があるため、特に創業初期の段階では審査通過が難しいと感じることもあります。

そのような場合は、事業計画の精緻化や、創業支援プログラムの活用が審査通過の鍵となります。

これらを活用することで、事業のスムーズなスタートが期待できます。

銀行融資や信用金庫の融資制度についてまとめたコラムも参考にしてください。

信用金庫の融資について|他の金融機関との比較をしながら解説!

【資金調達が有利になる】銀行融資の申請手順と2つの注意点を解説

日本政策金融公庫:新規開業資金

日本政策金融公庫が提供する「新規開業資金」は、初めて事業を立ち上げる人々にとって、強力な支援策の一つです。

この融資制度は、創業間もない起業家や、新規事業を計画している個人事業主・法人を対象にしており、比較的低い金利で資金を提供する点が特徴です。

この制度の魅力は、事業開始前の段階でも融資が受けられる点です。

事業開始資金の多くをカバーできるため、自己資金が少ない場合や、資金計画に不安がある場合に最適です。

また、担保や保証人が不要なケースもあり、事業開始をスムーズに進めたい起業家にとって大きな助けとなります。

たとえば、小売業で新しい店舗を開業したいと考える場合、店舗設備や初期在庫の購入費用にこの融資を活用できます。

さらに、公庫の担当者は事業計画の確認や改善提案を行うため、計画段階から実現可能性を高めることも可能です。

起業初心者にとって、資金だけでなく公庫からのアドバイスは成功への足掛かりとなります。

新規開業資金を利用する際は、事業計画書や見積書など必要書類の準備を徹底することが重要です。

この準備を通じて計画を具体化し、事業開始後の安定した経営を目指すことができます。

参考:日本政策金融公庫(新規開業資金)

地方自治体・信用保証協会:融資制度

地方自治体や信用保証協会が提供する融資制度は、新規事業を立ち上げる際の強力な支援策の一つです。

これらの制度は、地域経済の活性化や雇用促進を目的として設計されており、特に地方で事業を開始する場合に活用しやすい仕組みが整っています。

地方自治体の融資制度の特徴は、地域に根ざした起業家を対象とした優遇条件が設定されている点です。

たとえば、低金利や返済期間の延長措置が適用されることが多く、創業初期の資金負担を軽減できます。

一方、信用保証協会は、民間金融機関からの融資を受けやすくするために保証を提供します。

これにより、担保が不足している起業家でも資金を調達しやすくなります。

具体例として、地域限定の「創業支援融資」では、創業時に必要な店舗設備費や広告費に資金を充てることが可能です。

また、保証協会が介入することで、金融機関からの融資がスムーズに進むケースも多く見られます。

ただし、これらの制度を利用するには、事業計画書や収支予測など詳細な資料の提出が必要です。

地方自治体や信用保証協会の融資制度は、地域ごとに内容や条件が異なるため、利用を検討する際は地元の商工会議所や自治体窓口への早期相談が重要です。

これにより、最適な支援策を選び、安定した事業運営を目指せます。

参考:全国信用保証協会連合会(初めての融資と信用保証)

日本政策金融公庫:新事業活動促進資金

日本政策金融公庫の「新事業活動促進資金」は、事業拡大や新たな市場開拓を目指す中小企業や個人事業主を支援するための融資制度です。

この制度は、特に革新的なアイデアを活かした事業や、地域社会に貢献する新規事業を計画している場合に有効です。

この融資の大きな特長は、事業の成長可能性を重視する点にあります。

申請時には、通常の融資に必要な担保や保証人がなくても、事業のアイデアや収益計画が評価されるケースがあります。

また、比較的長期間の返済計画が可能であるため、創業初期の資金負担を抑えつつ、長期的な事業運営を見据えた資金活用が可能です。

たとえば、新しい技術を活用した製品を開発し、販路を拡大したい場合、この制度を活用することで、研究開発費や広告宣伝費をまかなうことができます。

また、公庫の担当者は事業計画書の作成をサポートするため、初めての融資申請でも安心して進めることができます。

新事業活動促進資金を利用する際は、計画段階で事業の革新性や社会的意義を明確にすることが求められます。

これにより、資金調達の成功だけでなく、事業の実現可能性も高められるでしょう。

参考:日本政策金融公庫(新事業活動促進資金)

日本政策金融公庫:中小企業経営力強化資金

日本政策金融公庫が提供する「中小企業経営力強化資金」は、中小企業が持続的に成長し、新しいビジネスチャンスを掴むために活用できる融資制度です。

この制度は、特に経営力強化を目指して事業計画を具体的に作成し、それを基にした事業展開を行う中小企業を支援することを目的としています。

この融資制度の特徴は、経営革新や事業転換を支援することに特化している点です。

たとえば、既存事業の効率化を図るための設備投資や、新規市場への参入を目指した商品開発に必要な資金を調達する際に活用できます。

また、低金利での融資が可能であり、返済期間も柔軟に設定されているため、資金面での負担を軽減しながら事業を進められます。

具体例として、製造業の中小企業が新たな製造ラインを導入して生産性を向上させる場合、この資金を活用することで、導入コストを効率的にカバーできます。

さらに、事業計画がしっかりと策定されていれば、公庫の担当者からアドバイスを受けることも可能であり、事業の成功確率を高める助けとなります。

この制度を利用する際には、事業計画書の作成や、経営力強化の具体的な施策を明確に示すことが重要です。

これにより、資金調達のスムーズな実現と、事業の成長を同時に目指すことができます。

参考:日本政策金融公庫(中小企業経営力強化資金)

日本政策金融公庫:女性、若者/シニア起業家支援資金

日本政策金融公庫が提供する「女性、若者/シニア起業家支援資金」は、女性や若者(35歳未満)、およびシニア(55歳以上)の起業家を対象にした特別な融資制度です。

この制度は、年齢や性別による特性を活かした起業を支援し、多様な人々が事業を通じて社会に貢献することを目指しています。

この制度の大きなメリットは、担保や保証人が不要なケースがある点です。

さらに、比較的低金利で融資が提供されるため、初めて事業を立ち上げる場合でも資金面でのハードルが低くなります。

また、公庫の担当者による事業計画のサポートが受けられるため、計画段階での不安を解消できる点も魅力です。

たとえば、55歳以上のシニアが退職後のセカンドキャリアとして飲食店を開業する場合や、20代の若者が新しいITサービスを立ち上げる場合、この融資制度を活用することで、初期費用や設備投資をまかなうことができます。

また、女性起業家が地域密着型のサービスを展開する場合には、制度の趣旨が地域振興や社会貢献と一致し、スムーズに融資が進むケースもあります。

この支援資金を申請する際には、年齢や性別に応じた起業理由や事業の社会的意義を明確にし、事業計画を具体的に作成することが成功の鍵となります。

これにより、資金調達だけでなく、社会に認められる事業運営を実現できるでしょう。

参考:日本政策金融公庫(女性、若者/シニア起業家支援資金)

新規事業に必要な資金額一覧

新規開業に必要な資金は、業種によって異なります。まずは法人と個人事業の必要な資金から見ていきましょう。

法人と個人事業においては、上記の金額を目安にすると良いでしょう。あくまでも目安なので、これらの金額よりも多い場合があります。

また、業種によって必要な資金を一部まとめたのでご覧ください。

- 飲食店:100万円〜1,500万円

- 美容院:500万円〜3,000万円

- カフェ・喫茶店:100万円~1,000万円

- 士業やコンサルタント:30万円~1,000万円

このように業種によって必要な資金は異なるので、この目安を元に、必要な資金を集めるようにしましょう。

新規事業立ち上げに関する相談場所

新規事業の立ち上げに関する相談は、主に下記の4つで行えます。

- 商工会議所

- 日本政策金融公庫

- 起業家セミナーや交流会

- 新規事業を支援している会社

商工会議所

商工会議所は、新規事業の立ち上げを目指す人々にとって、重要な相談窓口の一つです。

地域経済の発展を目的とする商工会議所は、起業や事業運営に関する幅広い情報提供や支援を行っています。

そのため、事業開始前の計画段階から具体的な運営まで、あらゆるフェーズで頼りになる存在です。

商工会議所の特徴的なサービスとして、事業計画の作成支援や資金調達のアドバイス、さらに地元企業とのネットワーク構築が挙げられます。

また、創業セミナーや経営に関するワークショップなどのイベントを定期的に開催しており、初めて事業を立ち上げる人でも必要な知識を学べる環境が整っています。

さらに、専門家による個別相談も行われており、税務や法務、労務に関する具体的なアドバイスを受けることが可能です。

たとえば、商工会議所を通じて地域の創業支援プログラムを活用し、地方自治体の融資制度や補助金についての情報を得ることができます。

そして、地元の他の企業と交流する機会を利用して、ビジネスパートナーや取引先を見つけることもできます。

商工会議所を活用する際は、事業計画や資金計画をある程度準備しておくことが推奨されます。

相談内容を具体的にすることで、より的確なアドバイスが得られ、事業の成功に繋がります。

参考:商工会議所(経営相談)

日本政策金融公庫

日本政策金融公庫は、新規事業の立ち上げを支援する公的機関として、多くの起業家に利用されています。

日本政策金融公庫は、融資を通じた資金支援だけでなく、創業時の不安を解消するための相談業務も充実しています。

特に、事業開始前の計画段階でのサポートが特徴的です。

日本政策金融公庫が提供する相談サービスは、個別の状況に合わせたアドバイスが受けられる点が魅力です。

たとえば、融資制度の適用条件や必要書類の案内、事業計画書の具体的な作成方法など、初めて起業する人にとって重要な情報を丁寧に説明してもらえます。

また、公庫の担当者は業種ごとの経験や知識が豊富であり、専門性の高い支援が期待できます。

創業資金の調達を検討している場合、事業の内容に応じて「新規開業資金」や「女性、若者/シニア起業家支援資金」といった最適な融資商品を提案してもらえます。

また、返済計画の作成や資金繰りのアドバイスも受けることができるため、事業開始後の運営を安定させる助けとなります。

日本政策金融公庫を活用する際は、事業計画や資金計画を具体的に作成し、面談に臨むことが重要です。

この準備を通じて、より実現可能性の高い提案やアドバイスを得ることができ、新規事業の成功確率を高めることが期待できます。

参考:日本政策金融公庫(相談予約)

起業家セミナーや交流会

起業家セミナーや交流会は、新規事業を計画している人々にとって、情報収集と人脈形成の場として非常に有益です。

これらのイベントは、起業に関心を持つ人や、実際に事業を始めたばかりの経営者が集まり、アイデアや経験を共有する場として設けられています。

また、専門家を招いたセミナーでは、起業に必要な知識やスキルを学ぶことができるため、事業計画のブラッシュアップにも役立ちます。

起業家セミナーでは、事業計画書の作成方法、資金調達の基本、マーケティング戦略など、実践的な内容が学べるプログラムが多く用意されています。

一方、交流会は異業種間のネットワーク構築を目的としており、新規事業のアイデアに対するフィードバックを得たり、ビジネスパートナーと出会う機会を提供します。

たとえば、地域の商工会議所やスタートアップ支援団体が主催するイベントに参加することで、地元の資金調達手段や支援制度について知ることも可能です。

これらのイベントに参加する際は、具体的な事業構想や質問を準備しておくことが効果的です。

また、積極的に参加者とコミュニケーションを取ることで、事業に役立つアドバイスや支援を得られる可能性が高まります。

起業初期の不安を解消し、成功への道筋を明確にするために、こうしたセミナーや交流会は有益な選択肢と言えます。

新規事業を支援している会社

新規事業を支援している会社は、資金調達やマーケティング、ITサポートなど、事業運営に必要なさまざまな支援を提供しています。

これらの会社は、スタートアップ企業や中小企業のニーズを理解し、各社の状況に合わせたサービスを提供するため、特に創業初期において頼りになる存在です。

たとえば、スタートアップ支援に特化したコンサルティング会社では、事業計画の策定から実行までのプロセスを全面的にサポートします。

また、資金調達支援を行う企業では、補助金申請の代行や、ベンチャーキャピタルとの仲介を通じて、迅速な資金調達を実現します。

IT分野の支援会社であれば、ホームページやアプリケーションの開発、デジタルマーケティング戦略の立案を支援し、オンラインビジネスの基盤を構築します。

具体例として、クラウドファンディングプラットフォーム運営会社が挙げられます。

これらの会社は、事業計画を公表して資金を募る場を提供し、集めた資金をもとに事業をスタートさせる流れを支援します。

新規事業を支援する会社を活用する際は、自分の事業に必要な支援内容を明確にし、それに特化したサービスを提供している企業を選ぶことが重要です。

この選択を正確に行うことで、事業の課題を効率的に解決し、目標達成への道筋を整えることができます。

融資に関する相談についてまとめたコラムがあるのでこちらもご覧ください。

融資の相談ってどこでできる?融資の相談に関する疑問を解決!

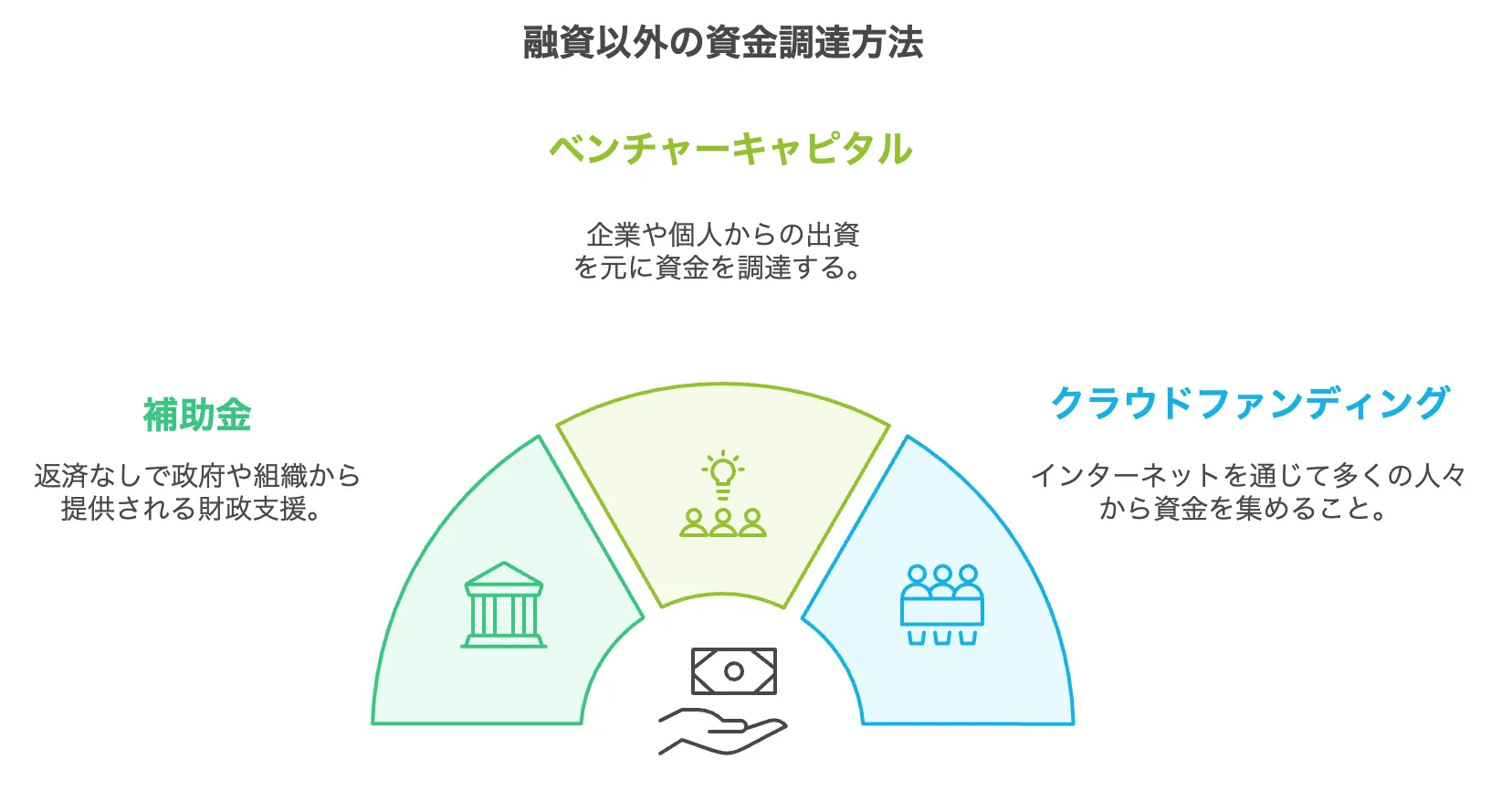

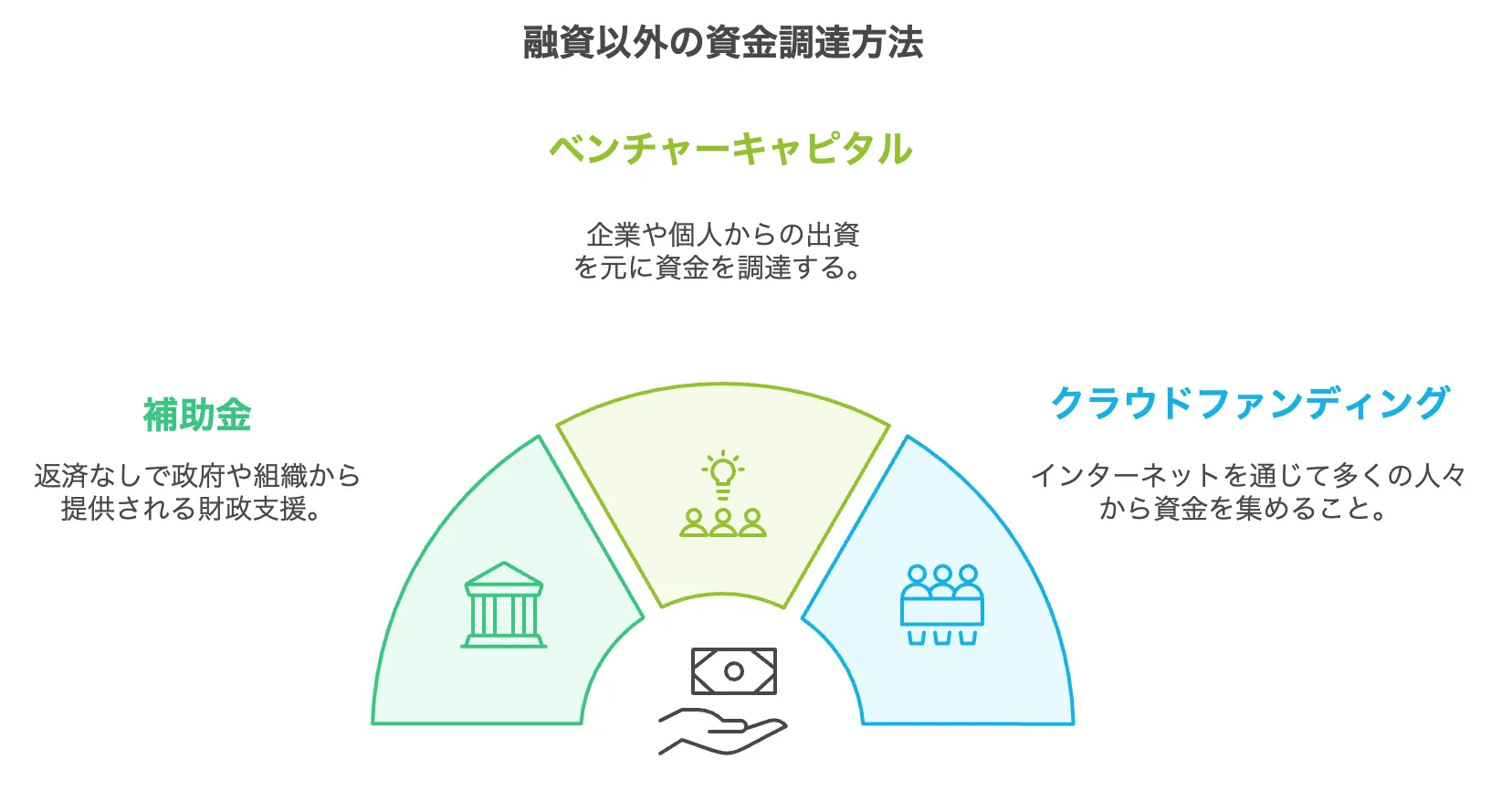

融資以外に使える3つの資金調達方法

新規事業の資金調達は融資以外にも存在します。

補助金

補助金は、融資とは異なり返済の必要がない資金調達手段として、新規事業を立ち上げる際に非常に魅力的な選択肢です。

国や地方自治体、各種団体が提供しており、事業の種類や規模に応じたさまざまなプログラムが存在します。

特に中小企業やスタートアップにとっては、初期コストを抑える大きな助けとなります。

補助金の特徴として、事業計画や事業内容に基づいて適用条件が決まるため、事前に十分な準備が必要です。

たとえば、地域活性化を目的とした補助金では、地方での起業や観光業の支援に特化したプログラムが用意されています。

ただし、補助金を利用する際には、申請プロセスや提出書類の準備が重要です。

競争率が高い場合も多いため、申請書において事業の具体性や社会的な意義を明確に示すことが成功の鍵となります。

また、補助金は多くの場合、事業費の一部を後日補填する形式で支給されため、事前に必要な資金を用意しておくことも重要です。

補助金の活用を検討する際には、商工会議所や支援機関で開催される説明会や相談会を活用し、自分の事業に最適なプログラムを選ぶことが大切です。

これにより、効率的な資金調達と事業の円滑な立ち上げを実現できます。

【無料】御社に合った補助金・助成金を診断! ベンチャーキャピタル

ベンチャーキャピタルは、成長性の高い企業に対して資金を提供する投資機関であり、特に技術革新や新規性の高いビジネスモデルを持つ企業に適しています。

融資とは異なり、株式の引き換えとして資金を提供するため、返済義務がない一方で、事業運営に一定の株主の関与を受ける点が特徴です。

ベンチャーキャピタルが提供する資金の特徴は、事業の拡大に特化していることです。

たとえば、新しい製品の開発や市場拡大のためのマーケティング費用など、事業成長に直結する用途に使うことができます。

また、資金提供に加えて、事業運営の専門的なアドバイスや、大手企業や他の投資家とのネットワークを提供してくれる場合もあります。

ベンチャーキャピタルから資金を調達する際には、事業の成長性や収益性を具体的に示すことが重要です。

特に、明確な収益モデルと事業計画が求められるため、計画を詳細に練り上げる必要があります。

さらに、ベンチャーキャピタルとの交渉では、出資比率や経営方針についての合意を慎重に進めることが、良好なパートナーシップ構築のポイントとなります。

ベンチャーキャピタルは、革新的な事業アイデアを持つ起業家にとって、大きな成長のチャンスをもたらす資金調達方法です。

成功を目指すためには、事業の魅力を最大限にアピールし、ベンチャーキャピタルからの支援を事業拡大に効果的に活用することが求められます。

クラウドファンディング

クラウドファンディングは、インターネットを通じて多くの人々から資金を募る新しい資金調達方法です。

主に、個人や中小規模の事業者が、商品やサービスのアイデアを広く公開し、その実現を支援したいと考える支援者から資金を集める仕組みです。

この方法は、事業の種類や目的に応じて柔軟に活用できる点が魅力です。

クラウドファンディングの形式は、見返りとして完成品やサービスを提供する「購入型」や、支援者に対して株式の一部を提供する「投資型」などがあります。

たとえば、新しいガジェットやアート作品を制作するプロジェクトでは、完成品を支援者に届けることが資金調達の動機となります。

一方、事業の成長を目指すスタートアップでは、投資型を通じて資金を集めることが一般的です。

この方法の利点は、資金調達と同時に市場からのフィードバックを得られることです。

プロジェクトに興味を持つ支援者とのコミュニケーションを通じて、商品やサービスの改良につなげることが可能です。

ただし、プロジェクトの魅力を伝えるプレゼンテーションや、目標達成後の計画実行が重要です。

資金集めに成功した後も、支援者に対する責任を果たすことが求められるため、計画の実行力が試されます。

クラウドファンディングを活用する際は、自分の事業に最適なプラットフォームを選び、効果的なプロモーション活動を行うことが成功の鍵となります。

この方法を通じて、資金調達だけでなく、事業やブランドの認知度を高めることも可能です。

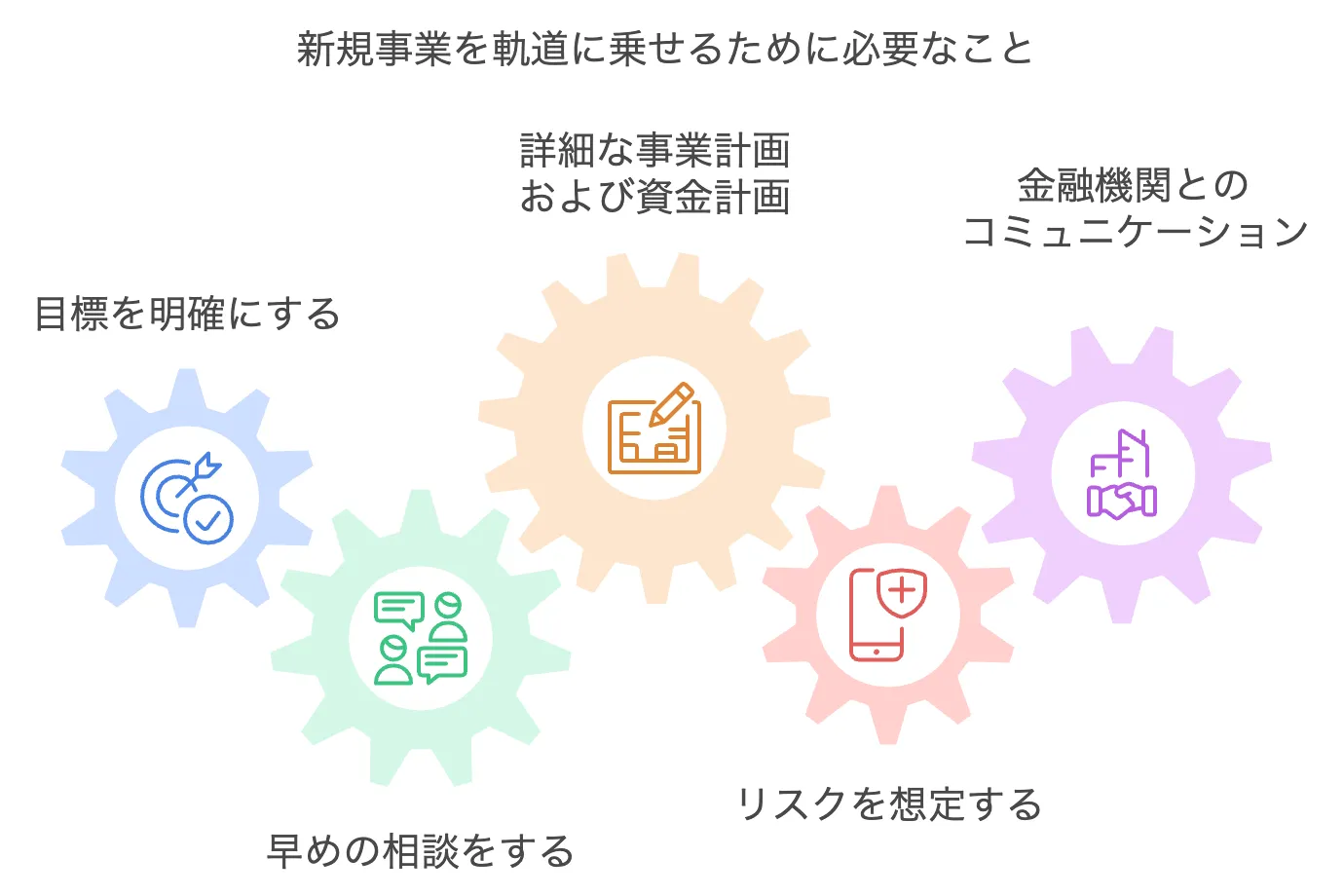

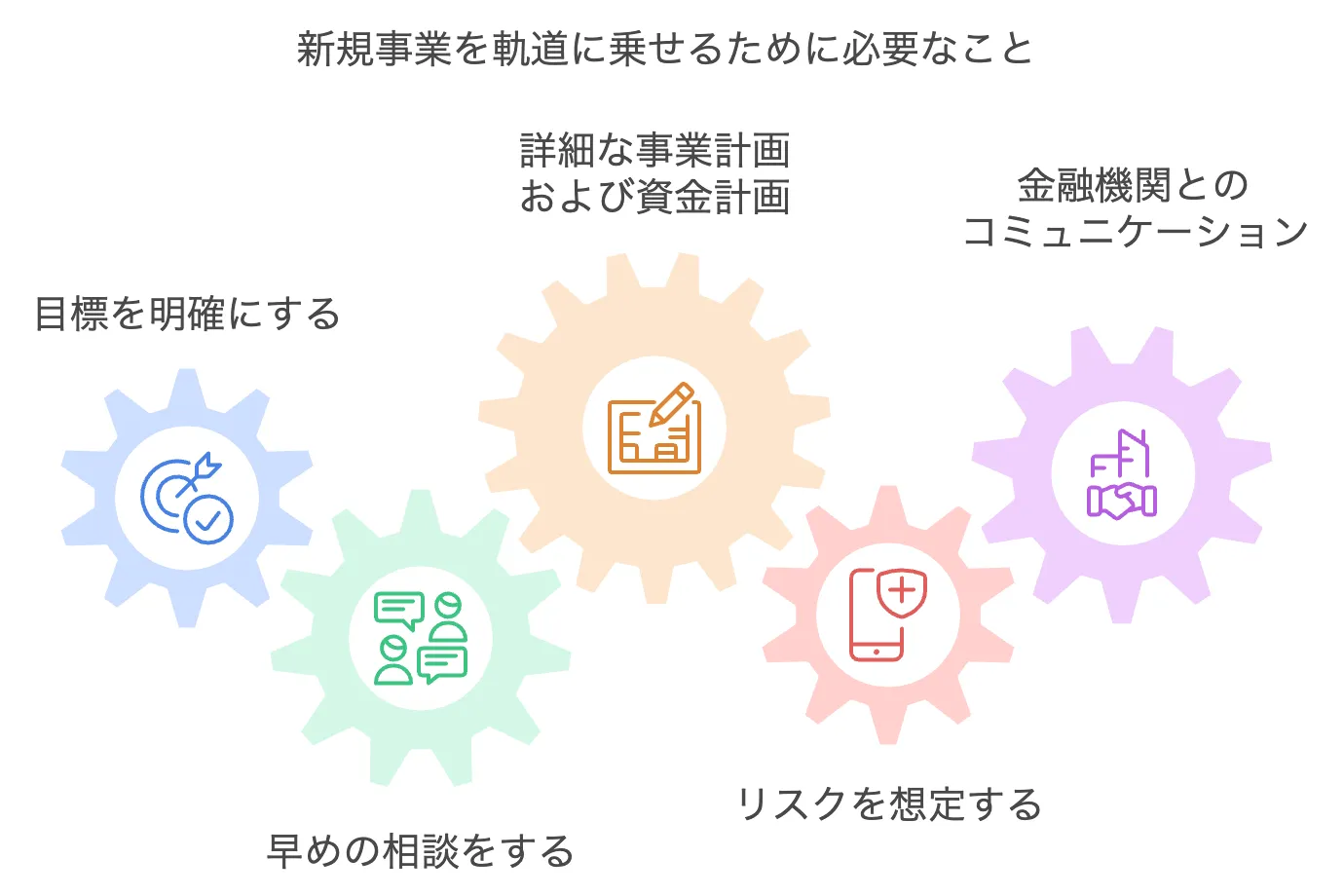

新規事業を軌道に乗せるために必要な5つのこと

新規事業を軌道に乗せるために、5つのことを意識しましょう。

- 目標を明確にする

- 早めの相談をする

- 資金計画や事業計画を綿密にする

- さまざまなリスクを想定しておく

- 金融機関とのコミュニケーションを積極的にとる

目標を明確にする

新規事業を成功させるためには、事業の目標を具体的かつ明確に設定することが重要です。

目標が曖昧だと、事業計画の方向性が定まらず、資金調達やマーケティング活動においても効率的な判断が難しくなります。

一方、具体的な目標があれば、それを基に詳細な計画を立てることができ、結果的に事業運営がスムーズに進みます。

目標設定の際には、短期的な成果と長期的なビジョンの両方を考慮することが効果的です。

たとえば「1年以内に売上を一定額達成する」という短期目標と「5年以内に市場シェアを拡大する」という長期目標を組み合わせることで、計画に一貫性が生まれます。

また、目標は具体的な数値で表すことが重要です。

単に利益を増やすとするのではなく、初年度の利益率を10%にするといった具体性を持たせることで、計画の進捗を客観的に評価できます。

このような目標設定により、事業の方向性が明確になり、具体的なアクションプランを実行しやすくなります。

目標を明確にするプロセスでは、事業計画書の作成や専門家の意見を参考にすることが推奨されます。

専門家の意見を参考にすることで目標の実現可能性が高まり、事業の成功確率を向上させることができます。

早めの相談をする

新規事業を立ち上げる際には、できるだけ早い段階で専門家や支援機関に相談することが成功への近道です。

事業計画や資金調達、法務・税務に関する問題は、個人で対応しようとすると複雑になりがちですが、良い相談先を見つけると、効率的に解決することが可能です。

早めの相談は、事業計画を具体化し、資金調達の成功率を高めるうえで特に重要といえるでしょう。

商工会議所や日本政策金融公庫では、創業者向けの相談窓口を設置しており、事業計画の作成方法や融資制度の活用について具体的なアドバイスを受けられます。

また、税理士や弁護士といった専門家に相談することで、事業運営に必要な法的手続きや税務面の課題を事前にクリアすることが可能です。

新規事業を始める前に、日本政策金融公庫の担当者に相談し、融資制度についてアドバイスを受けることで、適切な資金調達プランを構築することができます。

また、マーケティング専門家との相談を通じて、顧客ターゲットを明確化し、広告戦略を効果的に設計することも可能です。

早めの相談を実現するためには、まず自分の事業に必要な情報や課題を洗い出し、それに応じた相談先を見極めることが重要です。

これにより、事業開始前の準備を万全に整え、起業後のリスクを最小限に抑えることができます。

【無料】御社に合った補助金・助成金を診断! 資金計画や事業計画を綿密にする

新規事業を軌道に乗せるためには、資金計画や事業計画を緻密に作成することが不可欠です。

これらの計画は、事業の成功を左右する重要な指針であり、事業運営を具体的かつ現実的に進めるための基盤となります。

また、金融機関や投資家にとっても、事業計画の内容が資金提供の判断基準となるため、その完成度は高いほど有利です。

資金計画では、初期投資額、運転資金、売上予測、利益計画を詳細に算出することが求められます。

店舗開業の場合、内装費や設備費、広告宣伝費、初期在庫費用などの具体的な費用を洗い出し、どのタイミングでどれだけの資金が必要になるかを明確に示すことが重要です。

一方、事業計画では、ビジネスのビジョン、ターゲット市場、競合分析、マーケティング戦略、収益モデルを一貫性のある形でまとめます。

これらの計画を作成する際には、専門家の支援を受けることも効果的です。

商工会議所や創業支援団体が提供する事業計画書の作成支援プログラムを活用することで、より説得力のある計画を作ることができます。

また、計画の進捗状況を定期的に見直し、必要に応じて修正を行うことで、実現可能性を高めることができます。

さまざまなリスクを想定しておく

新規事業には、多くのリスクが伴います。

そのため、事業開始前に想定されるリスクを洗い出し、適切な対応策を準備しておくことが成功の鍵となります。

リスクを予見し、事前に備えることで、予期せぬトラブルが発生しても柔軟に対応でき、事業の安定を保つことができるのです。

想定すべきリスクには、資金繰りの問題、競合他社の出現、市場の変動、法規制の変更などが含まれます。

たとえば、売上が計画通りに伸びない場合に備えて、固定費を削減する方法や、運転資金を確保するための短期融資の利用を検討しておくことが有効です。

また、競合が優れた商品やサービスを提供してきた場合には、自社の独自性を強化する戦略を事前に構築しておきましょう。

リスク対応策を計画に盛り込む際には、可能性の高いリスクから優先的に対策を立てることが重要です。

たとえば、自然災害に備えて保険に加入したり、主要な取引先が倒産した場合の代替プランを用意することが挙げられます。

このように、多角的な視点でリスクを検討することで、事業の安全性を高めることができます。

金融機関とのコミュニケーションを積極的にとる

新規事業を成功させるには、金融機関との良好な関係を築くことも重要なポイントです。

金融機関は資金調達の支援だけでなく、事業運営に関するアドバイスや地域の経済ネットワークへの接続を提供する役割も果たします。

そのため、定期的かつ積極的なコミュニケーションを通じて信頼関係を構築することが、事業の成長を支える基盤となります。

金融機関とのコミュニケーションでは、事業の進捗状況や計画の変更点を正確に伝えることが大切です。

たとえば、定期的に面談を設定し、売上状況や資金繰りの現状を報告することで、適切な融資やアドバイスを受けることができます。

また、将来的な資金ニーズについても事前に相談しておくことで、必要なときに迅速な対応を得られる可能性が高まります。

さらに、金融機関との関係を深めるためには、信用を築く努力が欠かせません。

たとえば、借入金の返済を計画通りに行うことや、トラブルが発生した際には早めに相談して適切な対応策を講じることが信頼構築に繋がります。

このような取り組みは、追加融資や条件変更の際にもプラスに働きます。

金融機関は事業運営の重要なパートナーであるため、積極的に関わりを持ち、その知識やネットワークを事業成功のために活用する姿勢が求められます。

【まとめ】新規事業において融資や相談できる場所を確保しておこう!

今回は新規事業に使える融資や、新規事業立ち上げにおいて必要なことについて解説しました。

新規事業の立ち上げは不安や心配事が多いので、しっかりと準備をしておきたいですよね。

事業計画やキャッシュフローの計算を事前にシミュレーションして少しでもリスクを減らせるようにしましょう。

当コラムを参考に、新規事業に関する不安をなくして事業にコミットしてください。

新規事業立ち上げには補助金がおすすめ!

新規事業の立ち上げには、補助金がおすすめです!

創業期においては、資金調達が不安定になりがちなので、補助金を活用することでキャッシュフローを安定させることができます。

「でも自分で補助金を探すのは面倒だな......」「そもそもどんな補助金があるのかが分からない」

このような方は、ぜひ補助金コンシェルジュをご利用ください!

専門家のもと、あなたの事業に沿って補助金申請を徹底サポートします!

ぜひ下記リンクからお問い合わせください。