個人が使える融資5選|トラブルを回避して安全に融資を受けよう

個人向け融資の基本から選び方、融資先選びで失敗しないためのポイントをまとめた記事です。

初めての方でも安心して利用できるように詳しく解説していますので、ぜひ参考にしてください。

この記事を監修した専門家

補助金・助成金を専門とする行政書士として、補助金申請サポート実績300社以上を有する。

慶應義塾大学卒業後、大手製薬会社での経験を積んだ後、栃木県・兵庫県に行政書士事務所を開業。 『事業再構築補助金』、『ものづくり補助金』、『IT導入補助金』をはじめ、地方自治体を含む幅広いジャンルの補助金に精通。 リモートを中心に全国の事業者の補助金申請サポートを行っている。

個人が利用可能な融資5選

個人が利用可能な融資は、以下の5つがあります。

- カードローン

- フリーローン

- 住宅・自動車ローン

- クレジットカードのキャッシング

- 日本政策金融公庫などの公的融資

カードローン

利用可能な個人融資の1つ目はカードローンです。

カードローンは、主に銀行や消費者金融会社が提供する融資の一種で、あらかじめ設定された限度額内で自由に借入ができます。

カードローンは利便性が高く、ATMやインターネットバンキングを利用して簡単にお金を借りて返済できるため、急な出費が発生した場合などに非常に便利です。

金利は比較的高めに設定されていることが多いので、無計画な借入をすると返済の負担が増えるリスクがあります。

また限度額の範囲内であれば何度でも借入ができてしまい、返済を考えずに使いすぎてしまう可能性があるので注意しましょう。

(PR)SMBCモビット

SMBCモビットは、大手金融機関のSMBCグループが提供する即日融資サービスです。

最短で即日融資が可能で、必要書類も少ないことから非常に迅速な資金調達ができます。

融資限度額は最大800万円と、3社の中で最も高めに設定されています。

また、返済回数は最長60回(5年)です。

ただし、返済能力その他の事情にかんがみ、合理的な理由があるとSMBCモビットが認めた場合には、最長106回(8年10ヶ月)となっています。

大手の信用力と迅速な融資が魅力のサービスといえます。

| 金利 | 審査時間 | 融資実行速度 | 無利息期間 | 電話連絡 |

| 3.0%〜18% | 10秒簡易審査 | 最短15分

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります | なし | 原則なし |

フリーローン

2つ目はフリーローンです。フリーローンは特定の用途に縛られずに使えるローンで、銀行や消費者金融が提供しています。

借入額と返済期間を設定して借り入れるのが一般的で、カードローンとは異なり、一度借りたら返済が終わるまで追加の借入はできません。

そのため、フリーローンではお金の使いすぎを防げるメリットがあります。

金利はカードローンに比べて低めに設定されていることが多く、返済計画が立てやすいのが特徴です。

ただし、借入までに時間がかかることがあるため、急ぎの場合にはいつまでに融資を受けられるかの確認が必要です。

住宅・自動車ローン

3つ目は住宅・自動車ローンです。住宅ローンや自動車ローンは、名前の通り住宅や自動車の購入資金として利用されるローンです。

これらは一般的に低金利で提供され、返済期間も長期にわたります。

住宅ローンの場合、金利は固定金利と変動金利が選べる場合が多く、借入者のライフプランに合わせての設定が可能です。

自動車ローンも同様に、購入する車の価格に応じて借入額、返済期間が決まります。

自動車ローンは住宅ローンに比べて返済期間が短く、金利も若干高めに設定されます。

クレジットカードのキャッシング

4つ目はクレジットカードのキャッシングです。クレジットカードのキャッシング機能は、カード利用者がATMを通じて借り入れができるサービスです。

緊急の現金が必要なときに非常に便利ですが、金利が高いため短期間での返済が推奨されます。

キャッシング機能は、カードの限度額内であれば繰り返し利用することができますが、繰り返し利用すると利息の負担が大きくなります。

また、返済が遅れると信用情報に影響を及ぼす可能性があるため、計画的に利用しましょう。

日本政策金融公庫などの公的融資

5つ目は日本政策金融公庫などの公的融資です。

日本政策金融公庫や地方自治体が提供する公的融資は、低金利で利用できるため、一般市民にとっても大変魅力的な資金調達手段です。

この制度は教育資金や生活資金の補助など、特定の目的に応じた支援を行うものが多く、家庭の状況や生活に応じて活用できます。

公的融資が民間のローンと異なる大きな特徴は、政府が資金を支えることで金利を抑えている点です。

これにより、借入時の負担が軽減され、教育費や医療費など緊急性の高い資金のニーズにも対応できます。

また、自治体による生活支援融資や教育ローンでは、所得制限が設けられているケースも多く、経済的に困難な家庭ほど利用しやすい仕組みとなっています。

たとえば、学費の負担が重い家庭が教育ローンを利用する場合、無担保で借入が可能な場合があります。

公的融資では、利用者の返済能力を考慮した上で無理のない返済計画が立てられるため、将来の返済に対する不安が軽減されます。

さらに、医療費や介護費の支払いが困難な状況では、自治体の特別融資が一時的な資金不足をカバーする助けになります。

ただし、公的融資は低金利である一方で、審査が慎重に行われるため、申し込みの際には一定の基準を満たす必要があります。

また、申請には所得証明書や用途の明確な計画書など、複数の書類を提出する必要がある場合が多いです。

そのため、手続きに時間がかかることも念頭に置き、早めに準備を進めることが大切です。

一般市民向けの公的融資は、教育費や医療費など特定のニーズに合わせた支援を提供するため、家計の負担を軽減する有効な手段となります。

申し込み前には、自分の状況に合った融資プランを確認し、無理のない借入額と返済計画を立てることが重要です。

参考:日本政策金融公庫

個人融資とは?

個人融資とは、個人が金融機関や公的機関などから資金を借り入れることを指します。

主に生活費の補填、急な出費への対応、住宅購入、事業資金などさまざまな目的で利用されます。

借入方法には、銀行や消費者金融のカードローン、フリーローン、住宅ローン、公的融資などがあり、それぞれ特徴や利用条件が異なります。

個人融資を利用する最大のメリットは、必要な資金を迅速に調達できる点です。

特に、カードローンなどは即日融資が可能な場合もあるため、急な資金需要に対応しやすいです。

ただし、融資には金利が設定されており、返済計画を立てずに借りると返済負担が大きくなる可能性があります。

また、融資を受ける際には、金融機関が申込者の信用情報や返済能力を審査するため、必ずしも希望通りの金額を借りられるとは限りません。

審査に通るためには、安定した収入や良好な信用履歴が求められることが多いです。

このように、個人融資は資金調達の有効な手段ではあるものの、適切な借入額を把握し、計画的に利用することが重要です。

個人融資のメリット

個人融資を利用することのメリットを4つ紹介します。

- 返済プランが豊富

- 信用度が高くなる

- 迅速に資金調達ができる

- 幅広い目的で利用できる

返済プランが豊富

個人融資の大きなメリットの一つは、返済プランが豊富に用意されている点です。

利用者の収入状況やライフスタイルに応じて、無理のない返済方法を選択できるため、計画的に借入を管理しやすいです。

金融機関によっては、毎月の均等返済、ボーナス併用返済、元金均等返済など、さまざまな返済方法を選べます。

たとえば、安定した収入がある人は毎月一定額を返済する「元利均等返済」が適しています。

一方で、一時的な収入増が見込める場合には、ボーナス時に多めに返済することで、利息負担を軽減できるケースもあります。

また、繰り上げ返済が可能なローンであれば、余裕があるときに追加返済することで、総支払額を抑えることができるのです。

こうした柔軟な返済プランが用意されているため、状況に応じた適切な計画を立てることが重要です。

適切な返済プランを選択することで、無理なく資金を活用できるだけでなく、信用情報にも好影響を与える可能性があります。

自分の収入や支出を考慮し、最適なプランを選びましょう。

信用度が高くなる

個人融資を適切に利用すると、信用情報が良好になり、将来的により有利な条件で融資を受けられる可能性が高くなります。

金融機関は融資を申し込んだ人の信用情報を審査し、過去の借入や返済履歴を確認するため、継続的に返済を行うことが信用度の向上につながるのです。

カードローンやフリーローンなどの小規模な融資を利用し、遅延なく返済を続けることで、金融機関から「信頼できる借り手」と評価されます。

その結果、将来的に住宅ローンや事業融資を申し込んだ際に、審査が通りやすくなる可能性があります。

さらに、信用情報が良好であれば、より低い金利で融資を受けられます。

ただし、信用度を上げるには、計画的な返済が不可欠です。

延滞や滞納が発生すると、信用情報に悪影響を及ぼし、新たな融資を受ける際の障害となるため注意しましょう。

適切な金額を借り入れ、期限内に確実に返済することで、将来の資金調達の選択肢を広げることができます。

迅速に資金調達できる

個人融資のメリットの一つは、迅速に資金を調達できる点です。

特に、急な出費が必要な場合や、予期せぬ資金不足に対応する際に役立ちます。

銀行や消費者金融が提供するカードローンやクレジットカードのキャッシングなどは、申し込みから最短即日で融資を受けられる場合もあります。

銀行のカードローンでは口座を持っていると審査が迅速に行われるケースが多いです。

また、消費者金融では、オンラインで申し込みが完結し、最短数時間で融資が実行されるサービスもあります。

そのため、急ぎの資金調達が必要な場合には、手続きの簡便さも考慮して融資方法を選ぶとよいでしょう。

ただし、迅速な融資には高めの金利が設定されることが多く、返済負担が大きくなる可能性があります。

そのため、利用する際は必要最小限の借入額に抑え、返済計画を立てた上で活用することが大切です。

適切に利用すれば、スピーディーに資金を確保し、急な資金需要に柔軟に対応できるでしょう。

幅広い目的で利用できる

個人融資は、使途が自由なものが多く、さまざまな目的で活用できます。

カードローンやフリーローンなどは、生活費の補填や急な出費、旅行費用、医療費、教育資金など、幅広い目的で利用可能です。

急な病気やケガで医療費が必要になった場合や、家電の買い替えが必要になった場合など、まとまった資金をすぐに確保したいときに個人融資は役立ちます。

また、結婚式や留学といった人生の大きなイベントにも活用できるため、将来の計画を立てる際の選択肢としても有効です。

ただし、目的が自由だからといって無計画に借りると、返済負担が大きくなりやすい点には注意が必要です。

無理のない返済計画を立てたうえで、必要な金額だけを借りましょう。

適切に活用すれば、資金不足の不安を解消し、生活の質を向上させる手段として有用です。

個人融資のデメリット

個人融資のメリットが分かったところで、次は個人融資のデメリットを4つご紹介します。

- 金利が高い

- 返済の負担が大きい

- 借金が増える可能性

- 信用情報に影響が出る

金利が高い

個人融資のデメリット1つ目は、金利が高いところです。特にカードローンやクレジットカードのキャッシングでは、金利が高く設定されています。

そのため、長期にわたって返済を続けると、支払う利息が元本を大きく上回ることがあります。

返済の負担が大きい

2つ目は返済の負担が大きい点です。返済が滞ると、利息が増加し、元本の返済が進まなくなるケースが少なくありません。

また、返済が遅れると遅延損害金が発生し、さらなる経済的負担となる可能性があります。

借金が増える可能性

3つ目は借金が増える可能性です。

利用可能な限度額内で何度でも借入ができる融資は、返済の計画を立てずに利用すると借金が増えてしまい、最終的に返済不能に陥る危険が伴います。

信用情報に影響が出る

4つ目は信用情報に影響が出ることです。

返済が遅れると信用情報機関(CICやJICCなど)に記録が残り、将来的な融資やクレジットカードの審査に不利な影響を及ぼします。

延滞が長引くと「ブラックリスト」に名前が載って、新たな借入が難しくなるケースも多いので注意しましょう。

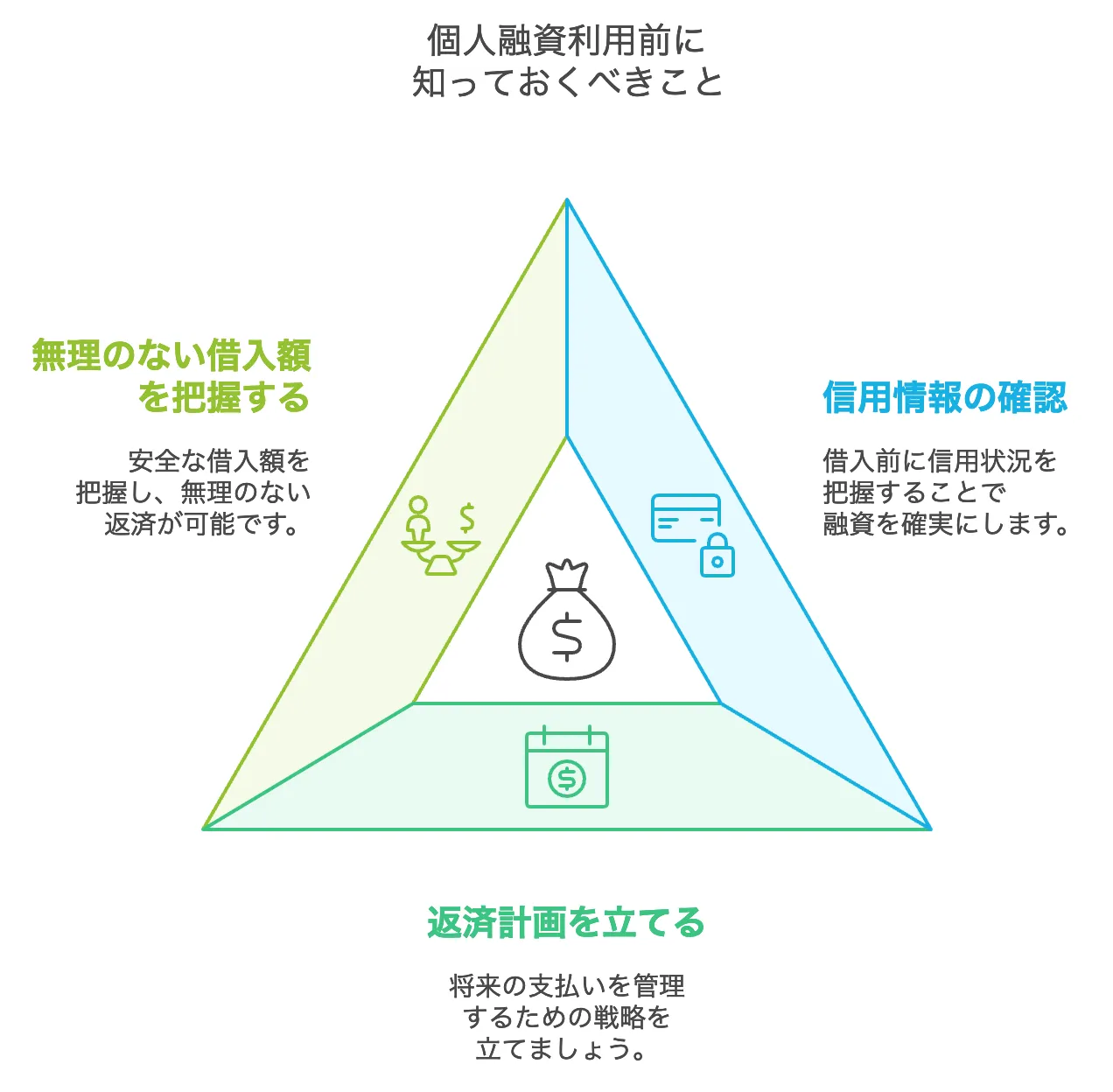

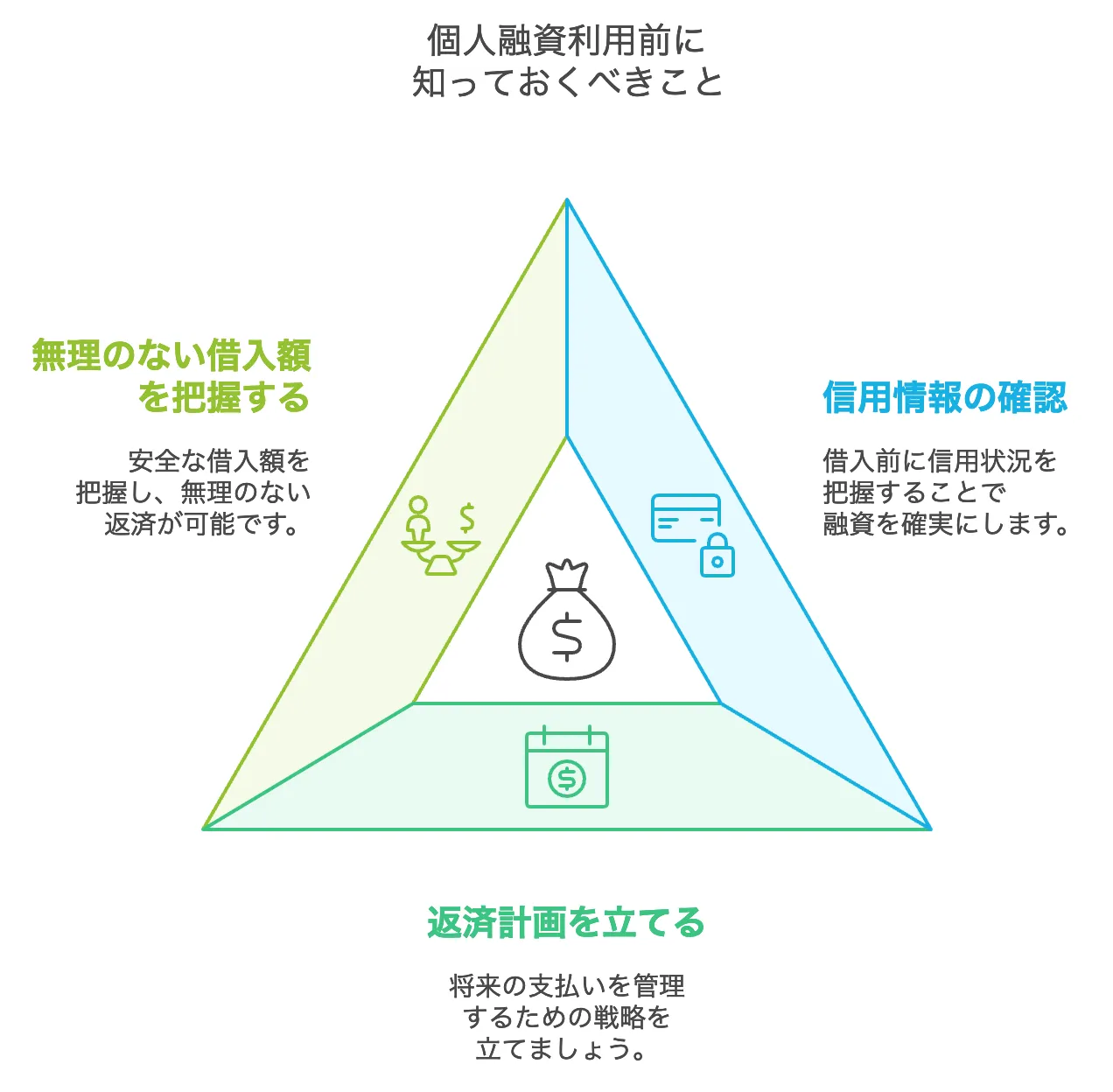

個人融資を受ける前に知っておくべき3つのこと

個人融資を受ける前に、3つの重要なポイントを抑えて審査を有利に進めましょう。

- 信用情報の確認

- 返済の計画を立てる

- 無理のない借入額を把握する

信用情報の確認

知っておくべきポイントの1つ目は、信用情報の確認です。融資を申し込む前に、自分の信用情報を見ておくのがおすすめです。

信用情報機関(CICやJICCなど)から自分の信用情報を取得し、過去の借入や返済履歴をチェックできます。

信用情報に問題があると審査に通りにくくなるため、事前に修正できる点がないか、支払い忘れがないかを確かめておきましょう。

返済の計画を立てる

2つ目は返済の計画を立てることです。融資を受ける前は返済の計画をしっかり立てることがとても重要です。

毎月の収入や支出をもとに返済額を設定し、計画的に返済できるようにしましょう。

また返済期間中に予想外の支出が発生しても対応できるように予備費を確保しておくと、さらにリスクを減らすことができます。

無理のない借入額を把握する

3つ目は無理のない借入額の把握です。借入額が多すぎると、返済負担が大きくなり、生活に支障をきたす可能性があります。

無理のない借入額を把握し、自分の収入や支出に合わせた適切な借入を行うことが重要です。

借入額が大きすぎると返済が困難になり、そこから延滞が続くと信用情報が悪化、最終的には裁判所の命令による財産の差し押さえリスクも考えられます。

個人融資の具体的な流れ

個人融資を受ける際の具体的な流れをまとめました。

申し込む

まず、希望する金融機関に融資の申し込みを行います。

インターネット経由で申し込む場合が多いですが、電話や窓口で対応している金融機関もあるので、確認しましょう。

申し込み時には必要な情報を正確に伝えて、審査につなげましょう。

書類の準備

融資の申し込み後、金融機関から必要書類の提出を求められます。

一般的には、本人確認書類(運転免許証やパスポート)、収入証明書(源泉徴収票や給与明細書)、そして場合によっては住民票などが必要になります。

必要な書類の準備において、書き忘れや記載ミスがないかしっかりと確認し、余裕を持って期限内に提出するようにしましょう。

審査を受ける

審査では、主に申込者の信用情報、収入状況、職業、既存の借入状況などが評価されます。

審査を通過するためには、まず信用情報がクリーンであることが重要です。

また、安定した収入があることや、返済能力を証明するための資料を適切に提出することも大切です。

審査をスムーズに通過するためには、申し込み先の金融機関が求める基準を事前に確認し、適切な融資先を選ぶことが挙げられます。

また、複数の融資を同時に申し込むと信用情報に悪影響を及ぼす可能性があるため、慎重な判断が必要です。

(PR)資金調達には売掛金前払いサービスもおすすめ!

早急な資金調達をしたい場合、QuQuMoの売掛金前払いサービスが非常におすすめです!

このサービスは、売掛金がある方は誰でも取引が可能で、手続きや契約はオンライン上(クラウドサイン)で全て完結します。

一般的にファクタリングや売掛金の前払いサービスは、手続きに手間がかかるイメージがありますが、QuQuMoでは最短2時間で手続きが完了。

はじめての方やオンライン申請に不慣れな方でも、サポートセンターに問い合わせながら安心して手続きを進めることができるので、興味のある方は、下記リンクからチェックしてください。

QuQuMo online

| QuQuMo | A社 | B社 |

| 手数料 | 最大でも1%〜 | 7.0〜15% | 1,5〜10.0% |

| 入金速度 | 最短2時間 | 最短1時間 | 最短3時間 |

| 調達可能金額 | 無制限 | 1〜300万円 | 無制限 |

| 対象 | 法人/個人事業主 | 個人事業主のみ | 法人/個人事業主 |

| 必要書類 | 2点 | 3点 | 3点 |

自分に合った融資先を見つける4つのポイント

ここでは自分に合った融資先を見つけるための4つのポイントについて解説します。

- 融資の特徴で選ぶ

- 利用用途に応じて選ぶ

- サポート内容や口コミで選ぶ

- 融資の利用条件・審査条件で選ぶ

融資の特徴で選ぶ

個人融資を検討する際には、それぞれの融資の特徴を理解したうえで、自分に合ったタイプを選ぶことが大切です。

なぜなら、融資の種類によって金利や審査の難易度、融資実行までのスピード、借入可能な金額などが大きく異なるからです。

たとえば、クレジットカードのキャッシングは、すでにカードを持っていればATMなどで即座に現金を引き出せる点が特徴です。

急な出費が発生した際など、緊急時の資金調達には非常に便利でしょう。

その一方で、金利が高めに設定されていることが多く、短期間で返済する前提での利用が求められます。

一方、銀行のカードローンは金利が比較的低く、長期的な返済にも対応しやすいというメリットがあります。

ただし、審査はやや厳しく、申し込みから融資までに数日かかることもあるため、計画的に借入をしたい方に向いています。

さらに、フリーローンは資金の使い道が自由である一方、借入金額や返済期間を契約時に固定する仕組みのため、返済計画を立てやすいという特徴があります。

このように、それぞれの融資には異なる強みと注意点があります。

さまざまな要素を総合的に比較して判断することが重要です。

利用用途に応じて選ぶ

自分に合った個人融資を選ぶためには、まず資金の利用用途に応じて最適な融資方法を選択することが重要です。

融資の目的によって必要な金額や返済期間が異なるため、適切なタイプを選ぶことで、無理なく資金を調達することができます。

たとえば、急な出費や生活費の補填といった少額の資金が必要な場合は、クレジットカードのキャッシングやカードローンなどがおすすめです。

これらは審査が比較的簡単で、即日融資に対応しているケースもあるため、短期的な資金ニーズに向いています。

一方、住宅購入や自動車の購入など、高額の支出には、住宅ローンやマイカーローンなど目的別の融資を利用するのが賢明です。

これらのローンは金利が低めに設定されており、長期にわたって返済できる設計となっているため、計画的に返済を進めることが可能です。

このように、資金の使い道を明確にすることで、必要な条件に合った融資を効率的に選ぶことができます。

サポート内容や口コミで選ぶ

融資先を選ぶ際には、金利や審査条件だけでなく、サポート体制や利用者の口コミといった実際の対応面も重視することが大切です。

なぜなら、融資を受ける過程で疑問や不安が生じることが多く、丁寧なサポートがあることで、安心して手続きを進めることができるからです。

たとえば、電話やチャットでの相談対応が充実している金融機関であれば、審査状況の確認や返済に関する疑問などもスムーズに解決できます。

また、土日でも対応している窓口や、オンラインで完結する申込システムを提供している場合は、忙しい人でも手軽に利用しやすくなります。

さらに、実際にその融資を利用した人の口コミや評判を確認することで、広告だけでは見えない運営の実態や対応品質を知ることができます。

たとえば、「審査結果の連絡が遅い」「質問への返答が不十分」といった声が多い場合は、手続きがスムーズに進まない可能性があります。

逆に「親身に対応してくれた」「トラブル時に迅速な対応があった」といった評価が多い会社であれば、初めての融資でも安心して利用できるでしょう。

このように、金利や条件に加えて、サポート体制や利用者の評判を総合的に判断することで、より満足度の高い融資を選ぶことができます。

融資の利用条件・審査条件で選ぶ

融資を選ぶ際には、利用条件や審査条件が自分の状況に合っているかを確認することが非常に重要です。

どれだけ金利が低く魅力的に見える融資でも、申込条件を満たしていなければ利用できず、審査に通過できない可能性が高いためです。

たとえば、銀行のカードローンでは、申込時に一定の年収や雇用形態を条件としている場合があります。

正社員で安定した収入があることが前提となるケースが多く、パート・アルバイトや個人事業主の方は審査に通りにくい傾向があります。

一方、消費者金融が提供するカードローンでは、より柔軟な審査基準を設けており、幅広い層が申し込みやすくなっているのが特徴です。

また、利用条件には「年齢制限」や「居住地」「勤続年数」なども含まれることがあります。

各金融会社の利用条件が、自分の状況と合致しているかを事前に確認しておきましょう。

たとえば、20歳未満や70歳以上の方が申し込めない融資も存在するため、公式サイトなどで詳細を確認しておく必要があります。

このように、融資の条件が自身の属性と合っていなければ、申し込んでも審査に落ちるリスクが高くなります。

事前に利用条件と審査基準を確認し、自分の状況に最も適した融資を選ぶことで、スムーズな資金調達につながります。

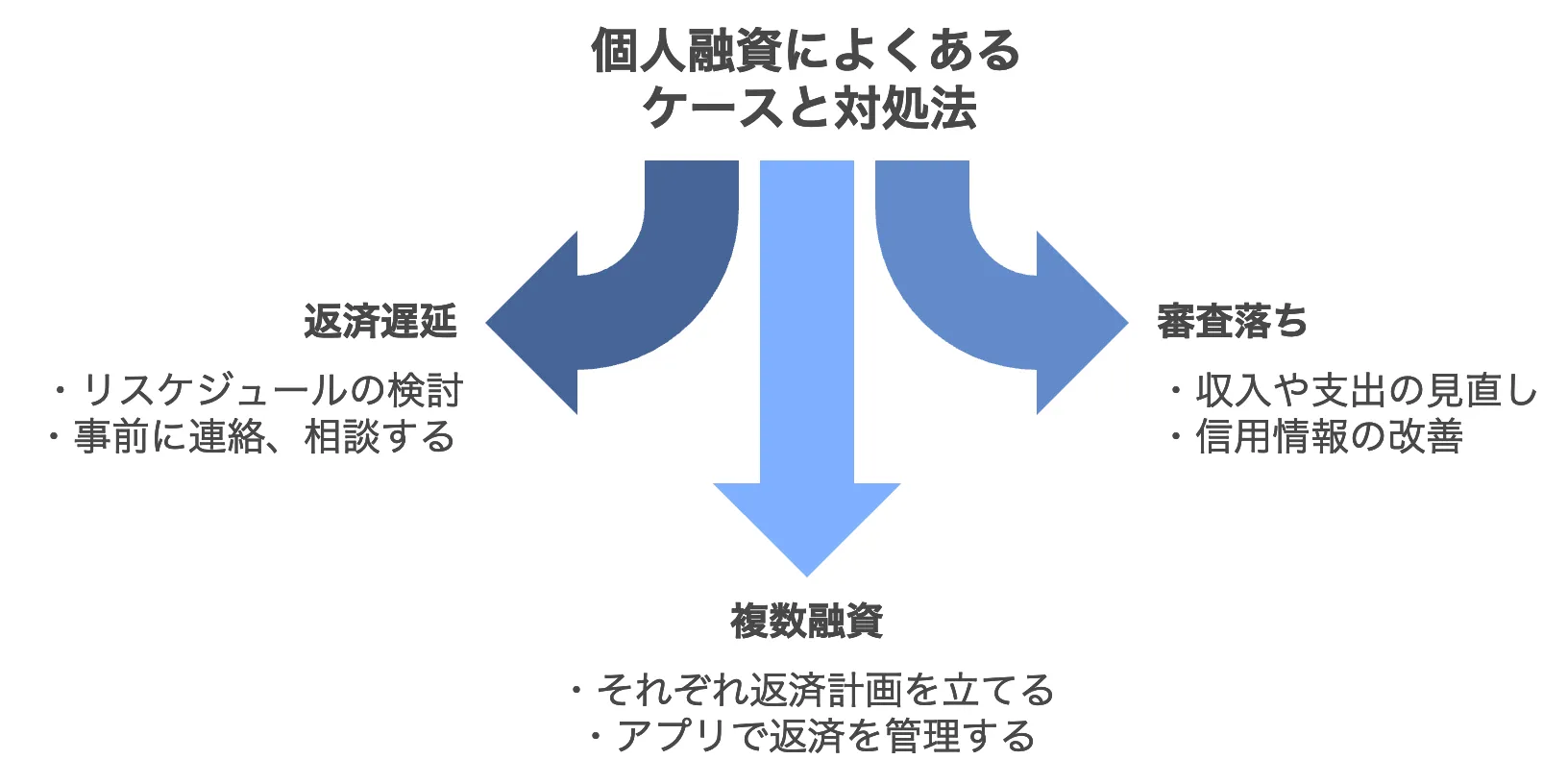

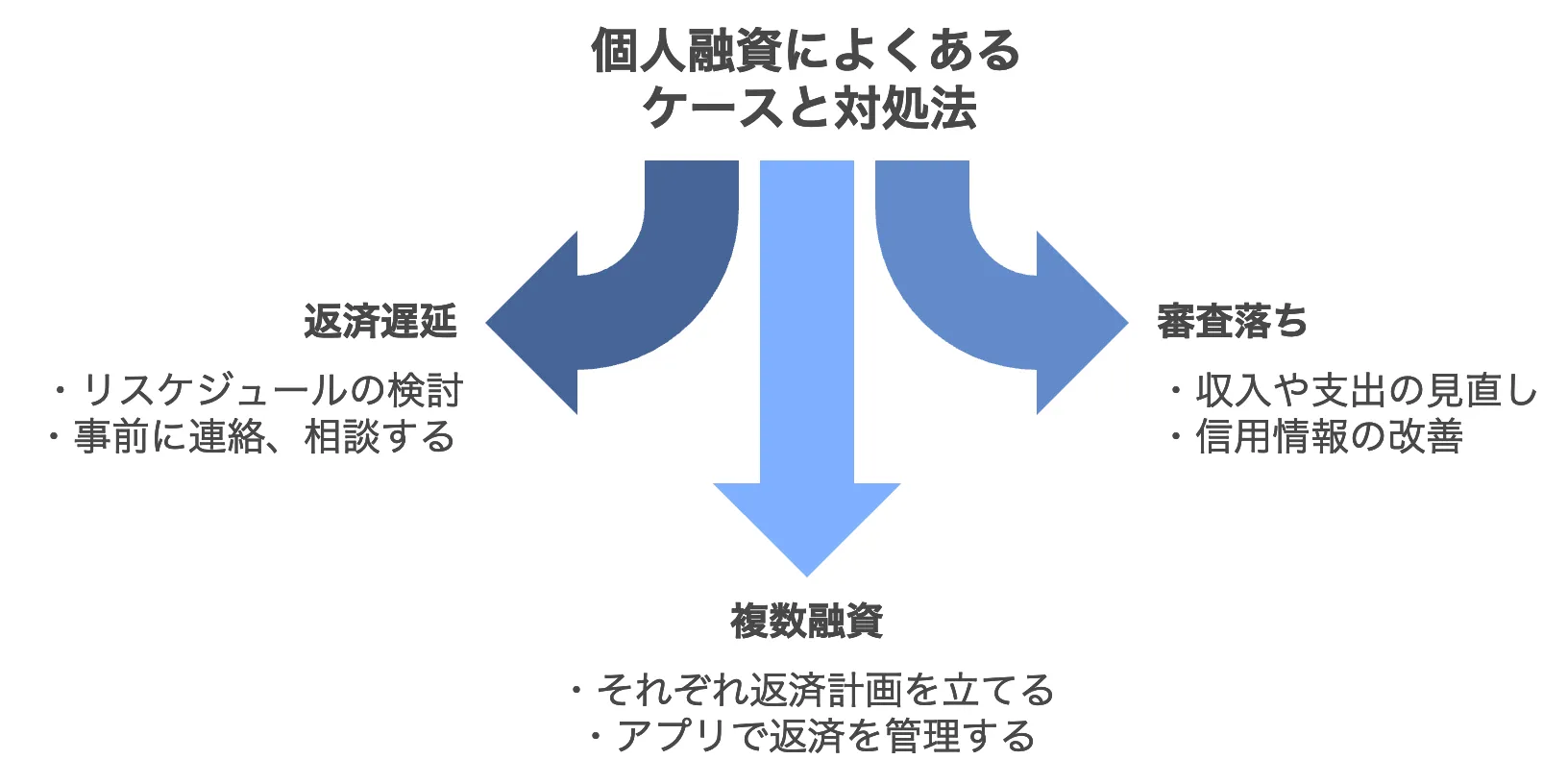

個人融資でよくある3つのケース

個人融資を利用する際には、以下のような状況に遭遇するかもしれません。主な3つのケースの対処法を解説します。

- 返済が遅れた場合の対応

- 審査に落ちた場合の対処法

- 複数の融資を同時に受ける場合

返済が遅れた場合

1つ目のケースは返済が遅れた場合の対応です。返済が遅れたら速やかに金融機関に連絡を入れ、状況を説明しましょう。

多くの金融機関では、遅延損害金が発生する前に猶予期間を設けている場合があり、事前に連絡することで柔軟な対応をしてもらえることがあります。

また、返済が難しい場合は、リスケジュール(返済条件の変更)の交渉も検討しましょう。

無理に返済を続けて延滞が続くと、信用情報に悪影響を及ぼすだけでなく、最終的には法的措置を取られる可能性もあります。

審査に落ちた場合

2つ目は審査に落ちた場合です。審査に落ちた場合は、まずその理由を確認しましょう。

多くの場合、信用情報や収入が問題となるケースが多いです。信用情報に問題がある場合は改善する必要があります。

また、収入が審査基準を満たしていない場合は、収入や支出の見直しが有効です。

自分の状況を改善し、懸念点がなくなったら再度申請を検討しましょう。

複数の融資を同時に利用する場合

3つ目は複数の融資を同時に利用する場合です。複数の融資を同時に利用する時は、それぞれの返済計画をしっかりと立てることが重要です。

特に、毎月の返済額が無理のない範囲に収まっているかを確認し、返済に遅れが出ないようにしましょう。

また、複数の融資を管理するために、家計簿や専用のアプリを利用して支出を記録することも効果的です。

返済状況を定期的にチェックし、必要に応じて返済計画を見直すことも大切です。

個人融資の相談はどこに相談すれば良い?

個人融資を検討する際、適切な相談先を見つけることは重要です。

融資には多くの種類があり、それぞれ条件や利便性が異なるため、専門的なアドバイスを得ることで、自分に最適な選択がしやすくなります。

また、融資に関する知識が不十分な状態で申し込むと、後々返済が難しくなったり、必要以上の利息を支払うことになるリスクもあるため、事前の相談が不可欠です。

融資相談の最も一般的な窓口としては、まず金融機関が挙げられます。

銀行や信用金庫では、個別に融資商品の説明を受けられるだけでなく、現在の収入や支出を考慮したアドバイスを受けることが可能です。

特に、メガバンクや地方銀行は多様な融資商品を提供しており、目的や条件に合った選択肢を提案してもらえる点が魅力です。

さらに、各自治体や公共機関が設置する無料相談窓口も有力な選択肢です。

これらの窓口では、公的融資や補助金についての情報提供が行われており、特に低所得者や家計が厳しい状況の方々に適した支援策を紹介してもらえます。

また、日本政策金融公庫や消費生活センターなども、融資に関する中立的な情報を提供しているため、特定の商品に偏らないアドバイスを得ることができます。

一方で、民間のファイナンシャルプランナーや弁護士に相談することも選択肢の一つです。

ファイナンシャルプランナーは、家計全体の状況を踏まえて無理のない融資プランを提案するほか、返済計画の作成にも協力してくれます。

また、すでに借入が複数あり返済が困難な場合には、弁護士や司法書士に相談することで債務整理の方法を検討することも可能です。

個人融資の相談先を選ぶ際には、自分の状況や目的に合わせて最適な機関を選ぶことが大切です。

公的機関や金融機関は信頼性が高く、費用負担が少ない場合が多いですが、より専門的な相談が必要な場合は民間の専門家に依頼することも検討しましょう。

正しい相談先を選び、安心して資金計画を進められるようにすることが、融資を成功させる第一歩です。

【注意】個人間融資は危険?

個人間融資は、金融機関や金融庁が警鐘を鳴らすほどトラブルに発展する可能性があり、注意が必要です。

貸す側も借りる側も危険であり、借りたまま持ち逃げされるケースや、法外な金利を突きつけてくるケースがあります。

もしトラブルに巻き込まれてしまったら、速やかに公的機関に相談するようにしてください。

金融庁のオンライン相談ページ

・警察相談用電話:#9110

・日本貸金業協会:受付時間:9時00分〜17時00分(土・日・祝休日・年末年始を除く)電話:0570-051051

・消費者生活相談窓口:#188

参考、引用:金融庁

【まとめ】自分に合った融資先を見つけて無理なく借り入れをしよう

今回は個人融資の概要や種類、個人融資のメリットやデメリット、個人融資の受け方、自分に合う融資先の選び方について解説しました。

- 個人融資とは、個人が金融機関や貸金業者等からお金を借りることを指す

- 審査に落ちたり返済が遅れたりしても、焦らずに現状の把握をして相談をする

- 自分の信用情報や無理のない借入額を把握しておくことで、リスクを抑えて利用できる

- 融資は正しく計画的に利用すれば心強い手段であるが、無計画に利用すると大きなリスクが潜んでいる

個人融資は適切に利用すれば生活を豊かにしてくれます。

しかし、無計画な利用や過度な借入は返済困難や信用情報の悪化につながるので注意しましょう。

この記事の情報を参考に、あなたに合った融資先を調べて比較・検討してみてください。